به گزارش صدای بورس، گزارش کنسرسیوم حاکمیت ارزهای دیجیتال مجمع جهانی اقتصادی (WEF) به این موضوع پرداخته است. در این گزارش آمده است: دولتها و بانکهای مرکزی برای اعتمادسازی درباره CBDCها باید شفاف و صادق باشند و مزیتها و ریسکهای احتمالی ارزهای دیجیتال را به طور شفاف و دقیق در اختیار جامعه قرار دهند.

تحول اشکال پول

پول از زمان اختراع تاکنون فرمهای مختلفی به خود گرفته است، به طوری که برخی فرمها گاه حتی پول هم نبودهاند. در سدههای گذشته، پول از فرم کامودیتیهای قابل معامله به اشکال فلزی تحول پیدا کرد. سپس، پول کاغذی و در نهایت، کارت بدهی و اعتباری به وجود آمدند که امروزه فرمهای کنونی و پرکاربرد پول به شمار میروند. گام بعدی در مسیر این تحول، ارزهای دیجیتال بانک مرکزی است. داستان تحول و تکامل پول بسیار جذاب است.

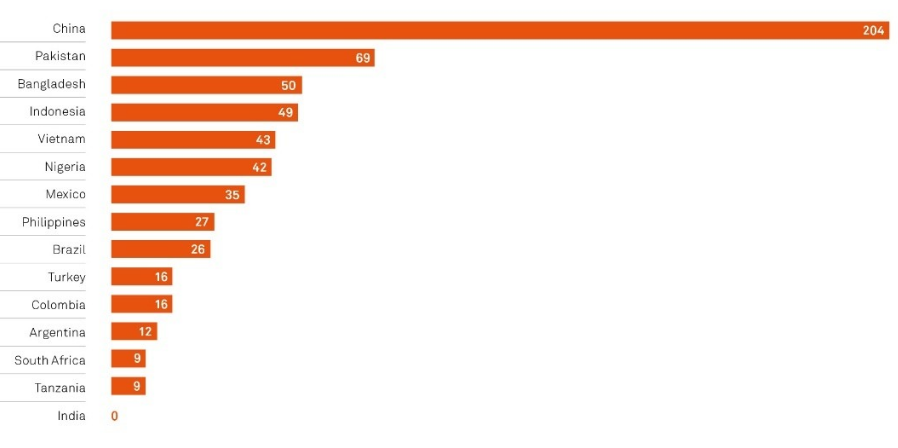

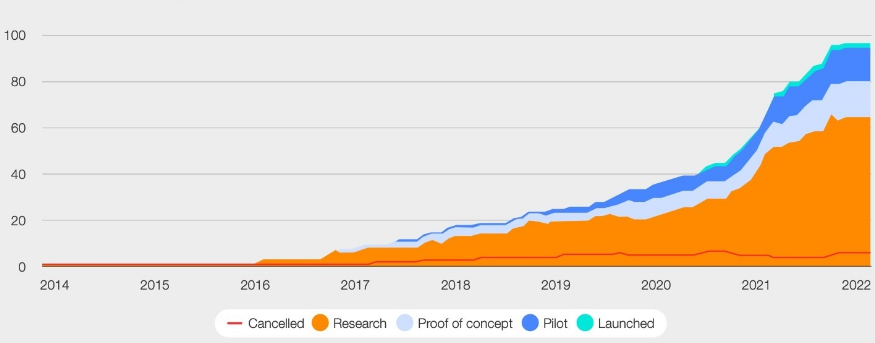

در حال حاضر برخی کشورها از ارزهای دیجیتال بانک مرکزی استفاده میکنند. بر اساس اعلام شورای آتلانتیک، تاکنون ۱۱ کشور چنین ارزی را راهاندازی کردهاند و ۲۱ کشور در مرحله برنامه آزمایشی قرار دارند. همچنین ۷۹ کشور در مرحله پژوهش و تولید ارز دیجیتال بانک مرکزی هستند. نمودار شماره ۱ روند پژوهش، پذیرش و راهاندازی ارزهای دیجیتال بانک مرکزی از سال ۲۰۱۴ تا پایان سال ۲۰۲۲ را نشان میدهد.

پول دیجیتال

بر اساس برآوردهای «هاروارد بیزنس ریویو»، در حال حاضر بیش از ۹۰ درصد از پول در گردش به شکل دیجیتال است. در جریان همهگیری بیماری کرونا، روند کاهش استفاده از پول فیزیکی تشدید شد. اما اینکه امروزه بیشتر پرداختها به صورت دیجیتال انجام میشود، به این معناست که بانکهای مرکزی باید ارز دیجیتال منتشر کنند؟

ارز دیجیتال یا CBDC پول دیجیتالی است که یک بانک مرکزی منتشر میکند. باید توجه داشت که ارز دیجیتال جایگزین پول نقد نیست، بلکه آن را تکمیل میکند. بر اساس تعریف هاروارد بیزنس ریویو، در دنیای CBDC، برای هر واحد ارز مجازی یک کد دیجیتال در کیفپول دیجیتال نگهداری خواهد شد و دارنده کیفپول میتواند آن را به صورت یکپارچه به دیگر کیفپولهای در اختیار افراد منتقل کند. این نوع ارز دیجیتال تفاوت زیادی با کریپتوکارنسیها دارد چون بر خلاف کوینهای خصوصی همچون بیتکوین، از سوی بانک مرکزی منتشر میشود. از آنجا که این نوع ارز با پشتوانه دولت منتشر میشود، ارزش آن ثابت است. این در حالی است که داراییهای کریپتویی به هر دلیلی ممکن است با نوسانهای شدید در ارزش روبهرو شوند. این یکی از تفاوتهای بزرگ ارز بانک مرکزی با کریپتوکارنسیهاست.

مزیتهای CBDC

مزیتهای قابل پیشبینی فراوانی برای ارزهای دیجیتال بانک مرکزی وجود دارد که کشورها میتوانند با مدرنسازی سیستمهای مالی کنونی و عرضه CBDC از آنها استفاده کنند. در اینجا به بعضی از این مزیتها اشاره میکنیم.

«ارز دیجیتال بانک مرکزی میتواند هزینه و زمان تراکنش را کاهش دهد.»

بر اساس اعلام بانک جهانی، وقتی مهاجران میخواهند پولی را برای خانواده خود ارسال کنند، با هزینه تراکنش به میران ۶.۲۵ درصد مبلغ انتقالی روبهرو میشوند. این نوعی سرقت از پولهایی است که برای اقتصادهای در حال توسعه اهمیت حیاتی دارد. بانک تسویه حساب بینالمللی در این باره میگوید: ارز دیجیتال بانک مرکزی با حذف واسطههای انتقال پول، هزینه تراکنشهای برونمرزی را کاهش میدهد. ارزهای دیجیتال بانک مرکزی سرعت انتقال پول را نیز افزایش میدهند. نقلوانتقال بینالمللی پول معمولا یک یا دو روز، و گاه تا ۵ روز طول میکشد، در حالی که با استفاده از ارز دیجیتال بانک مرکزی، در هر ساعت از شبانهروز میتوان این عملیات را در چند ثانیه انجام داد.

البته این موضوع مخالفانی هم دارد. بر اساس پژوهش بانک تسویه حساب بینالمللی، در حال حاضر سیستمهای نقلوانتقال بینالمللی بر پایه CBDC مراحل توسعه و تکمیل شدن را طی میکنند و پرداختهای بینالمللی را نسبتا آنی انجام میدهند. در واقع، به دلیل مجموعهای از سیستمهای پرداخت غیراستاندارد که به تدریج در جهان توسعه یافتهاند، روشهای پرداخت آنی کنونی با مشکلاتی در زمینه همکاری روبهرو هستند.

«ارز دیجیتال بانک مرکزی بهترین گزینه دسترسی به پول در موقعیتهای اضطراری است.»

باهاما نخستین کشوری بود که ارز دیجیتال بانک مرکزی را پذیرفت و راهاندازی کرد. این کشور در سال ۲۰۲۰ ارز دیجیتال Sand Dollar را راهاندازی کرد تا دسترسی مالی برای شهروندانش که در ۷۰۰ جزیره زندگی میکردند و عموما با کمبود دستگاه خودپرداز و خدمات بانکی مواجه بودند، افزایش دهد. جان رول، مدیرکل بانک مرکزی باهاما در این باره گفت: ما کار را با ایده ارز دیجیتال بانک مرکزی آغاز نکردیم. تمرکز اصلی این بود که تا جای ممکن موانع دسترسی شهروندان به سیستمی معادل حساب بانکی یا حساب بانکی موبایلی جهت تراکنش را رفع کنیم.

ارز دیجیتال Sand Dollar مدت کوتاهی پس از وقوع بدترین فاجعه طبیعی تاریخ باهاما یعنی توفان «دوریان» راهاندازی شد. در رخدادهای بحرانی، ارزهای دیجیتال یکی از بهترین گزینهها برای انتقال کمک مالی دولتها به شهروندان به شمار میرود. در چنین بحرانهایی معمولا شعبات بانکها یا دستگاههای خودپرداز از بین میروند و امکان دسترسی به پول نقد وجود ندارد.

ارزهای دیجیتال بانک مرکزی میتوانستند به دولتهای سراسر جهان برای پرداختهای حمایتی انرژی (به دلیل افزایش قیمت گاز طبیعی) کمک کنند. برخی از این پرداختهای حمایتی به صورت تخفیف بر روی قبوض انرژی اعمال میشود اما در این سیستم، خطر حذف افرادی که دارای کنتورهای پیشپرداخت هستند (و عموما در مناطق کمدرآمد زندگی میکنند) وجود دارد. به گفته یکی از کارشناسان، در جهانی که هر فرد دارای یک حساب از دیجیتال بانک مرکزی است، تنها کاری که باید کرد این است که پرداختها را بدون واسطه به حسابهای مردم انجام داد.

شمول مالی

افزایش شمول مالی یکی از دلایلی بود که موجب شد بانک مرکزی نیجریه در سال ۲۰۲۱ ارز دیجیتال خود به نام eNaira را عرضه کند. حدود یک سوم از مردم نیجریه فاقد حساب بانکی هستند. به گفته بانک جهانی، مزیتهای شمول مالی عبارتند از کمک به کاهش فقر، اشتغالزایی، بهبود تساوی جنسیتی و افزایش استانداردهای بهداشتی. به برکت اتصال مردم به سیستم بانکی، میزان فقر در مناطق روستایی هند کاهش یافته است. همچنین دسترسی بهتر مالی برای کشاورزان مالاوی، به آنها در سرمایهگذاری برای خرید تجهیزات مورد نیاز که به افزایش ۲۰ درصدی برداشت محصول منجر شده، کمک کرده است.

کمک به نسهیل دسترسی مردم به خدمات مالی یکی از دستاوردهای مهم برنامه توسعه پایدار سازمان ملل است. ارزهای دیجیتال بانک مرکزی روند شمول مالی را متحول میکند چون این نوع ارز به طور مستقیم و از طریق تلفن همراه مورد استفاده قرار میگیرد. در واقع بهترین گزینه برای بیش از ۶۰۰ میلیون نفر در سراسر جهان است که تلفن همراه دارند اما فاقد حساب بانکی هستند.

مقابله با فعالیت مجرمانه

بانک تسویه حساب بینالمللی میگوید: ارزها یدیجیتال بانک مرکزی امکان ایجاد رکوردها و گزارشهای دیجیتال و ردیابی آنها را فراهم میکنند که این ویژگی، به تسهیل جلوگیری از پولشویی و تامین مالی تروریسم یاری میرساند. بر این اساس، این احتمال وجود دارد که قابلیت اضافی ردیابی ارزهای دیجیتال بانک مرکزی، این نوع تراکنشهای مجرمانه را از سیستمهای رسمی بانکی دور کند و موجب شود تا مجرمان به دنبال راههای دیگری برای دور زدن مقررات باشند. قابلیت ردیابی بالقوه ارزهای دیجیتال بانک مرکزی همچنین به افزایش اعتراضات علیه ارزهای دیجیتال دامن میزند.

مخالفان CBDC

وقتی از ارزهای دیجیتال بانک مرکزی سخن میگوییم، نخستین و بزرگترین نگرانیها درباره حریم خصوصی مطرح میشود. با توجه به افزایش ملاحظات درباره نگهداری از دادهها و حریم خصوصی آنلاین در دنیای دیجیتالی امروز، این نگرانی کاملا مشروع و قانونی است. مجمع جهانی اقتصاد با اشاره به موضوع بالا میگوید: با این حال، همچنان که دولتهای جهان برای رفع این نگرانیها دست به قانونگذاری میزنند، باید همزمان قوانینی هم درباره ارزهای دیجیتال بانک مرکزی وضع میکنند که از جمله مهمترین آنها میتوان به اجرای برنامه بهبود فناوری حریم خصوصی و تضمین حفاظت از مصرفکننده اشاره کرد.

این نوع قوانین همچنین برای حفاظت از دادههای شخصی در برابر ریسکهای اجتنابناپذیر امنیت سایبری برنامه دیجیتالی کردن اطلاعات مالی حساس مورد نیاز است. در حال حاضر بانکها از جمله بانک مرکزی اروپا به شدت به دنبال جاسازی ویژگی ناشناس بودن در ارزهای دیجیتال بانک مرکزی هستند. بانک مرکزی اروپا در این باره میگوید: در حالی که موضوع انتشار یا عدم انتشار ارز دیجیتال بانک مرکزی هنوز محل بحث است، اما بدون درک عمیق درباره ویژگیهای مختلف طراحی خاص که ارز دیجیتال بانک مرکزی میتواند داشته باشد، نمیتوان به این پرسش پاسخ داد. فدرال رزرو آمریکا نیز در این باره میگوید: قبل از تصمیمگیری درباره راهاندازی ارز دیجیتال بانک مرکزی، امنیت مهمترین موضوعی است که باید مورد توجه قرار گیرد.

اما فدرال رزرو تأکید میکند که بیشتر فناوریهای بنیادی که ممکن است برای ارز دیجیتال مورد استفاده قرار گیرند، امروزه در سیستمهای پرداخت دیجیتال وجود دارند. البته ارزهای دیجیتال بانک مرکزی میتوانند از مزیتهای امنیت تکمیلی بلاکچین و کریپتوگرافی (رمزنگاری) سود ببرند.

اعتمادسازی

هر زمان که پول تغییر شکل داده، مدتی طول کشیده تا مردم به آن شکل جدید عادت و اعتماد کنند. اینکه مردم از سیستم مبادله مستقیم کالاها با یکدیگر به سیستمی که در آن یک تکه فلز کوچک نشاندهنده ارزش آن کالاها باشد، برسند، جهش بزرگی بود. حتی تا یک دهه پیش هم تعداد زیادی از مردم به کارتهای پرداخت بدون تماس جدید اعتماد نداشتند. اما امروز اهمیت امنیتی تراشههای موجود در این کارتها را به خوبی شناختهاند. بنابراین، برای اعتماد به ارزهای دیجیتال بانک مرکزی هم نیاز به زمان داریم و این اعتماد تنها زمانی به وجود میآید که دولتها و بانکهای مرکزی درباره مزیتها و ریسکهای بالقوه این نوع ارز، دلایل انتشار و منطق پشت آن، شفاف و صادق باشند.

در این میان، مقررات و همکاری بینالمللی نیز از اهمیت زیادی برخوردار هستند و میتوانند اعتماد عمومی بلندمدت به ارزهای دیجیتال بانک مرکزی را تضمین کنند. یکی دیگر از گامهای مهم در اعتمادسازی، تضمین درستی و در دسترس بودن اطلاعات درباره ارز دیجیتال بانک مرکزی است. آموزش و آگاهی هم برای مقابله با انتشار اطلاعات نادرست از اهمیت حیاتی برخوردار است. مردم به پول اعتماد کردند چون دیدند نه تنها قابل استفاده است بلکه زندگی آنان را آسانتر و بهتر کرده است. ارزهای دیجیتال بانک مرکزی هم باید ثابت کنند که از چنین ویژگیهایی برخوردار هستند.